В первых двух частях данной темы мы определились с тем, через каких брокеров торгуют профессиональные инвесторы российского рынка (Как сделать правильный выбор при ), а также сравнили их по трем важным критериям (Какого брокера выбрать – ). В данной статье мы продолжим сравнивать лучшие компании по предоставлению брокерских услуг по двум важнейшим показателям: по степени информационной поддержки, а также по размерам накладных расходов клиента. Второй критерий, по сути, является самым важным среди остальных, ведь именно он показывает цену, которую платит физлицо за возможность торговать на бирже.

Итак, какого брокера выбрать среди лучших представителей данного бизнеса? Специализированные инвестиционные компании – ФИНАМ , БКС , АйТи Инвест , ОТКРЫТИЕ , ЦЕРИХ ; или обыкновенные коммерческие банки – Сбербанк , ВТБ24 , Промсвязьбанк , Альфа-Банк . Все перечисленные организации дают доступ частным лицам на главную биржевую площадку РФ – Московскую Биржу и у каждого свои условия для этого.

Какого брокера выбрать в зависимости от качества информационной поддержки клиентов

Для начинающего инвестора важен такой пункт, как наличие обучающих материалов, курсов и семинаров, причем с развитием интернета наличие дистанционного обучения (онлайн-вебинары) также является немаловажным фактором. У всех рассматриваемых брокеров на сайте имеется информация о бесплатном и платном обучении, причем как онлайн, так и в формате оффлайн (т.е. в офисе компании). Исключениями являются Сбербанк, у которого есть лишь общие бесплатные презентации о рынке, а также Промсвязьбанк, на сайте которого обучающих материалов нет вовсе.

Ежедневные аналитические обзоры публикуются у всех брокеров, кроме Сбербанка. У многих имеются новости и комментарии, утренние обзоры, инвестиционные идеи, сценарии и прогнозы и прочее. Однако не всегда такая информация оказывается весьма полезной, по большей части это способ «заполнить эфир», и очень часто переизбыток такой информации может просто запутать.

Для того чтобы клиенту не «утонуть» в информационном океане, была придумана услуга персонального инвестиционного консультанта (или личного брокера), которая стоит определенных денег и позволяет в любой момент получить истинные комментарии по тому или иному рыночному событию.

Также в данную услугу входит получение торговых сигналов по стратегиям профессиональных управляющих, при этом клиент сам выбирает, воспользоваться ли данной информацией, или пропустить ее мимо (т.е. сделки совершает сам клиент).

Параллельно с персональным консультированием (КУ) идет Доверительное управление (ДУ) – услуга, при которой клиент полностью доверяет управление своим счетом проф-управляющему (тоже не бесплатно). Так вот, услуги КУ и ДУ есть у всех брокеров, кроме Промсвязьбанка и Альфа-Банка, у Сбербанка есть только ДУ.

Посмотреть онлайн-котировки можно только у двух брокеров – ФИНАМа и ВТБ24, причем последний освещает лишь несколько голубых фишек, а также индексов и валют. Самая полная информация в этом контексте конечно у ФИНАМа, где, кстати, представлено множество инструментов для технического анализа (можно строить , накладывать индикаторы, менять периоды свечей и прочее).

Возможность открыть демо-счет дают все брокеры, кроме Промсвязьбанка и Сбербанка. Посмотреть трейдера в режиме реального времени можно на сайтах ФИНАМ, БКС, ЦЕРИХ, АйТи Инвест, ВТБ24, Промсвязьбанк и Альфа-Банк (т.е. кроме ОТКРЫТИЯ и Сбербанка).

Какого брокера выбрать по размерам брокерской комиссии

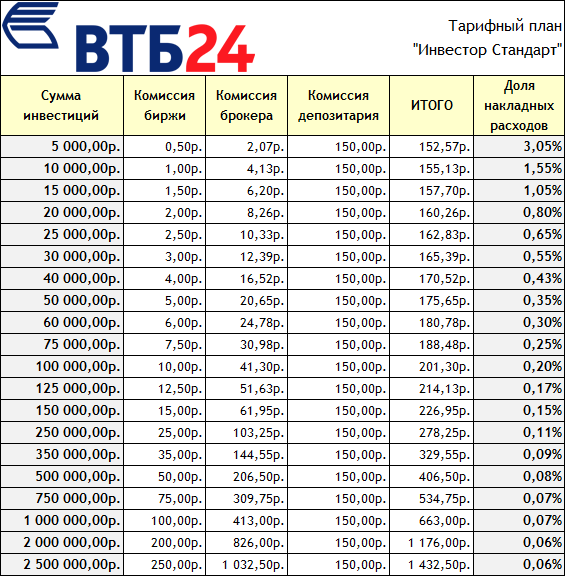

Ну а теперь самое интересное, посмотрим, чему равны совокупные накладные расходы клиента-физлица, при условии, что он совершает всего лишь одну сделку в месяц, но на полную сумму депозита. Оценим, чему равны общие издержки для разных категорий счетов – от 5 тыс.р. до 2,5 млн.р.

ФИНАМ предлагает широкий выбор программ для торговли, основные из них Quik (КВИК) и Transaq – обе бесплатные.

В БКС также предлагается Quik, плата за него не взимается.

В АйтиИнвест программа Quik отсутствует, они продвигают собственную торговую платформу MatriX™, которая является бесплатной.

В Открытии также имеется КВИК, для клиентов он бесплатный.

ЦЕРИХ дает доступ на биржу через торговую систему Quik, дистрибутив также бесплатный.

В Сбербанке доступ через Quik, бесплатно.

В Альфа-банке трейдинг доступен через Quik и собственную торговую систему Альфа-Директ. Альфа-Директ является бесплатной, а вот за КВИК придется выложить дополнительно 950руб. в месяц.

ВТБ24 открывает доступ на фондовый рынок через Quik, программа бесплатная.

В Промсвязьбанке клиенты торгуют тоже через КВИК, дополнительной платы за программу нет.

Помимо брокерской, депозитарной и биржевой комиссии платить придется за перевод денежных средств на ваш брокерский счет, стоимость перевода зависит от банка, через которого вы совершаете данную операцию, т.е. доп. комиссию берет банк-проводник, инвестиционные компании не взимают дополнительные проценты за это. Если ваш брокер – банк, то перевод будет бесплатным. Вывод денег бесплатный как у инвестиционных компаний, так и у банков.

Итак, мы рассматривали девять лучших брокеров России – ФИНАМ, БКС, Айти Инвест, Открытие, ЦЕРИХ, Сбербанк, Альфа-Банк, Промсвязьбанк и ВТБ 24.

В целом можно сказать, что брокерские комиссии у инвестиционных компаний имеют следующую закономерность – чем меньше денег на счету, тем дороже обслуживание, при этом, чем больше денег, тем обслуживание дешевле. Подобная ситуация и у некоторых банков (а именно, у ВТБ и Сбербанка), в Альфа-Банке и Промсвязьбанке размер счета не имеет значения, расходы по его содержанию в процентном соотношении одинаковы у всех. Какого брокера выбрать по размеру депозита:

- Для счетов с размером депозита до 50 тыс. руб. самым дорогим брокером оказался БКС, чуть дешевле АйТи Инвест, далее ЦЕРИХ, ФИНАМ, ВТБ 24, Открытие, Сбербанк, Альфа-Банк и самый выгодный Промсвязьбанк.

- Для депозитов в диапазоне от 50 тыс. руб. до 500 тыс. руб. самым невыгодным будет так же БКС, далее следует АйТи Инвест, чуть дешевле у ЦЕРИХа, затем ФИНАМ, ВТБ, Сбербанк, Альфа-Банк, Открытие и опять самым выгодным является Промсвязьбанк.

- Для депозитов от 500 тыс. руб. самую дорогую комиссию предлагает Сбербанк, затем АйТиИнвест, немного дешевле у БКС и Альфа-Банка, далее следуют ФИНАМ и ВТБ, дальше Открытие и ЦЕРИХ, ну и снова самым лояльным является Промсвязьбанк.

Таким образом, мы осветили несколько важных критериев, по которым можно легко понять, какого брокера выбрать для торговли на российском рынке акций. Получается, чем меньше у вас депозит, тем выгоднее вам торговать через коммерческие банки, дающие доступ на биржу. Чем размер депозита выше, тем выгоднее инвестиционные компании. При этом обучение лучше проходить у специализированных брокеров, или просто найти курс в интернете. Решать, какого брокера выбрать, только вам, и зависит это от вашего опыта торговли на рынке, от ваших целей и задач, которые вы ставите для себя в этой сфере.

10.10.16 282 428 9

Для торговли на Московской бирже

Если вы читали предыдущую статью « », то уже знаете, что для доступа к биржевым торгам нужен посредник - брокер.

На февраль 2019 года в России почти 300 действующих брокеров. Сегодня - как выбирать из этого многообразия.

Артем Куроптев

частный инвестор

Кто такой брокер

Брокер - это финансовая организация со специальной лицензией. Иногда функции брокера совмещает банк, иногда это отдельная коммерческая организация. Иногда это организация внутри финансовой группы.

Брокер - ваши «руки» на бирже. С помощью брокера вы покупаете и продаете ценные бумаги, заключаете контракты и обмениваете валюту.

Что делает брокер:

- Учитывает переданные клиентом денежные средства и имущество.

- Регистрирует вас на бирже и присваивает специальные коды для совершения сделок.

- Дает вам информацию о ходе торгов.

- Принимает от вас распоряжения: «Купить то», «Продать это» и др.

- Совершает расчеты по сделкам - переводит деньги и ценные бумаги.

- Дает отчеты о сделках, о движении денег и ценных бумаг.

- Выдает справки об уплаченных налогах, о цене приобретенных бумаг и т. п.

Брокер также работает налоговым агентом: удерживает и перечисляет государству налоги на дивиденды, рассчитывает и удерживает налог с прибыли от продажи ценных бумаг и доходов по срочным контрактам. В этом вопросе много тонкостей, о них поговорим в другой раз.

Как происходит работа с брокером

1. Договоры. Первым делом вы заключаете договор на брокерское и депозитарное обслуживание. Эти два вида обслуживания обязательны, они идут вместе. В зависимости от способа заключения у вас на руках может быть полный текст договора с печатью и подписью, короткое извещение о заключении договора или даже извещение, полученное по электронной почте. Договор с одним брокером заключается один раз.

2. Открытие счетов. Брокер открывает вам счета в собственной системе учета и регистрирует вас на бирже. Когда это готово, вы получаете извещение об открытии счетов. Теперь можно переводить деньги на брокерский счет.

3. Ввод денег. Есть разные способы пополнить брокерский счет. Наиболее универсальный - рублевый банковский перевод. Точные реквизиты и формулировку назначения платежа предоставит брокер. Перевод можно сделать через банковское приложение, интернет-банк, кассу банка.

4. Софт. Если вы будете торговать через интернет, то для работы с одними брокерами вам потребуется установить и настроить специальную программу - торговый терминал. У других торговля происходит через сайт. Как установить программу и настроить ключи шифрования - читайте в инструкции брокера.

Чтобы разобраться с работой терминала, попробовать выставить заявки и не рисковать реальными деньгами, потренируйтесь совершать сделки в игровом режиме. Это можно сделать как до заключения договора, так и после.

Демосчет позволит разобраться с технической стороной торговли, но игровые сделки и настоящие могут сильно отличаться психологически. Убыток на демосчете не так страшен, как потеря реальных денег.

Перед участием в реальных торгах потренируйтесь совершать сделки на демосчете

5. Участие в торгах. Торги проходят по расписанию биржи. Например, на фондовом рынке Московской биржи основная сессия проходит с 10:00 до 18:40 по Москве. В другое время купить или продать акции нельзя.

В течение торговой сессии вы можете подавать заявки. Заявка - это вы как бы говорите: «Хочу купить того-то по такой-то цене» или «Продаю вот это по такой-то цене». Некоторые заявки почти гарантированно ведут к сделке, а некоторые могут не исполниться вовсе.

Грубо говоря, вы хотите купить облигацию Минфина за 997 Р , а все продают в диапазоне 998–999 Р . Тогда заявка будет поставлена в очередь: вдруг кто-то предложит свои облигации по этой цене. Если никто не предложит, она не исполнится и либо брокер ее снимет, либо перенесет на следующий день.

Заявки можно снимать по своему желанию, пока они не исполнились, то есть не привели к сделке. А вот отменить сделку не получится, даже если вы ошиблись с ценой, количеством или направлением.

Бывают ситуации, когда купить или продать ту или иную бумагу нельзя из-за отсутствия продавцов или покупателей. Такое бывает в основном с неликвидными - не очень популярными - бумагами.

6. Работа с отчетами. Если в течение дня вы совершали сделки или по вашим счетам было движение денег и бумаг, то брокер отчитается перед вами об этом. Отчет придет почтой или будет виден в терминале.

7. Вывод денег. Вы можете забрать с брокерского счёта все деньги или их часть. Например, если вы получили дивиденды - можете их вывести. Если продали акции или облигации - можете вывести все вырученные деньги или их часть. Обычно деньги выводятся с помощью банковского перевода, но у брокеров бывают и другие варианты.

Вывод денег - это не моментальный процесс и может занимать до трех рабочих дней.

Например, деньги от продажи акций не получится вывести в день продажи этих акций. Дело в том, что расчеты по акциям на Московской бирже происходят на второй день после дня сделки - это называется режимом расчетов Т + 2 (день Т плюс еще два дня).

Если вы совершили сделку сегодня, то акции с вашего счёта спишутся послезавтра - и тогда же придут деньги.

Вывести деньги можно через два дня после продажи акций

Все условия сделки, в том числе цена, фиксируются в момент ее совершения. Поэтому если с момента сделки до момента фактического расчета цена акций на бирже поменялась, это вас не касается, для вас цена зафиксирована.

Отложенные расчеты создают неудобства при выводе, но дают ряд преимуществ при вводе и покупке. Об этом в другой раз.

С общей схемой работы с брокером разобрались. Теперь поговорим о выборе.

Как выбирать

Риск банкротства

Брокер - финансовая организация, которая занимается коммерческой деятельностью. Как любая коммерческая организация, брокер может обанкротиться. Как и у любой финансовой организации, у брокера могут отозвать лицензию.

Купленные через брокера бумаги хранятся в депозитарии в виде электронных записей. Обычно депозитарий - обособленный отдел в самой брокерской компании.

Если брокер перестанет работать, вы не потеряете права на свои ценные бумаги. Их можно будет перевести в депозитарий другого брокера. Но если брокер неправильно учитывал активы клиентов, все заметно усложнится - вплоть до утраты бумаг и судебных разбирательств.

В отличие от банков, по брокерским счетам нет государственных гарантий - никакого агентства по страхованию инвестиций.

В остальном ситуация не отличается от российского банковского сектора: есть госбанки, есть лидеры среди частных компаний и есть «длинный хвост» из всех остальных.

Ведущие операторы рынка по числу активных клиентов, январь 2019

Сбербанк

Тинькофф-банк

«Открытие»

УК «Альфа-капитал»

«Альфа-банк»

«Промсвязьбанк»

Ведущие операторы рынка по объему клиентских операций, январь 2019

ГК «Регион»

4 178 288 161 143

1 511 581 022 024

«Открытие»

1 443 759 214 973

«Ренессанс-брокер»

«Универ капитал»

ИК «Велес капитал»

Сбербанк

«Банк кредит Свисс (Москва)»

Как выбирать

Услуги брокеров

Брокерское обслуживание - это не только сделки. Есть еще несколько моментов, на которые стоит обращать внимание при выборе брокера.

Открытие счёта через интернет. Есть три варианта открыть брокерский счет: посетить офис, отправить нотариально заверенные документы почтой или открыть в интернете через портал госуслуг. Вариант с госуслугами появился только в этом году и пока есть не у всех брокеров.

Доступ к рынкам. Если вы хотите торговать на фондовом, срочном и валютном рынках Московской биржи, то вам подойдет любой крупный универсальный брокер.

Некоторые банки, для которых брокерский бизнес является побочным, дают клиентам-физлицам доступ только на фондовый рынок Московской Биржи. Некоторые брокеры могут не давать доступ к торгам на Санкт-Петербургской бирже.

Еще набор доступных площадок и инструментов может отличаться для брокерских счетов и ИИС. Заранее уточняйте, какие рынки и активы доступны через брокера и с какими ограничениями вы можете столкнуться.

Торговля по телефону. Не все брокеры дают возможность торговать по телефону, и тарифы на эту услугу могут быть заградительными. Уточняйте заранее, если планируете воспользоваться такой возможностью. Это полезно, если у вас на работе нельзя пользоваться личным компьютером или не хотите самостоятельно разбираться в программах.

Обучение и консультации. Тарифные планы для интернет-трейдинга с низкой комиссией не предполагают обучение клиентов биржевой торговле. Если вам нужна помощь в обучении, то некоторые брокеры проводят бесплатные вебинары, а у других есть платные курсы и занятия с инструктором.

Также бывают специальные тарифные планы, обычно они так и называются - «Консультационный» или даже «Личный брокер». На таких планах вам подскажут, что купить с учетом размера вашего капитала, срока инвестиций и желания рисковать.

Такие планы имеют высокую абонентскую плату или требование к капиталу. Какого качества будут консультации - неизвестно. Гарантий, что они принесут вам деньги, никто не даст.

Чаще всего обучение у брокеров платное

Софт. Если вы будете торговать через интернет, то для работы с большинством брокеров вам потребуется установить на компьютер, планшет или телефон специальную программу - торговый терминал.

Чаще всего российские брокеры используют систему QUIK . Исключения - «Альфа-банк» и «Ай-ти-инвест», у которых есть собственные платформы. А также «Нэттрейдер» и Тинькофф-инвестиции, клиентам которых не нужно устанавливать отдельное программное обеспечение - сделки можно совершать через сайт.

Версию QUIK для Виндоуса вы получите бесплатно, а вот за версии для Андроида и Айфона, возможно, придется доплатить. Поэтому если вы планируете торговать с планшета или смартфона, поинтересуйтесь у брокера, сможете ли вы это сделать и сколько это стоит.

Если у вас Мак, а у брокера - QUIK , то вам придется придется установить специальную подсистему для запуска Виндоус-приложений. Если не справитесь с этим сами, придется вызывать компьютерного мастера.

Существует также веб-версия QUIK . Ее можно запустить через браузер с любого компьютера. Эта опция может стоить дополнительных денег, уточняйте в тарифах брокера.

Как выбирать

Тарифы брокеров

Тарифы на одни и те же услуги могут сильно отличаться от брокера к брокеру. Кроме того, у каждого брокера обычно есть сразу несколько тарифных планов с отличающимися расценками.

Брокерская комиссия за сделки. Брокер берёт комиссию, которая рассчитывается в виде процента от суммы сделки. На российском фондовом рынке распространенная комиссия для начинающих инвесторов - 0,05-0,1%. С таким тарифом при покупке акций, облигаций или ETF на 100 000 рублей вы заплатите 50-100 рублей. Плюс еще столько же при продаже. Комиссия биржи - около 0,01% от сделки, иногда она уже включена в брокерскую, а иногда считается отдельно.

Комиссия считается отдельно от сделок и не включается в цены. Иногда размер комиссии видно сразу в терминале. Ее всегда можно посмотреть в отчетах брокера. С брокерского счёта комиссия может списываться по итогам дня или накапливаться в течение месяца и списываться по итогам.

Минимальная комиссия брокера или абонентская плата. Кроме процента от сделки у брокера может быть минимальная комиссия. Например, минимальная комиссия за любую сделку может быть 99 рублей. Или абонентская плата за месяц - 250 рублей. Нужно смотреть в каждом конкретном случае, как такая комиссия соотносится с количеством и суммой сделок, которые вы планируете совершать.

Если минимальная комиссия составляет 295 рублей в месяц, а у вас весь счет - 30 000 рублей, то только на комиссиях вы за год потеряете 12% счёта. Можно поискать брокера подешевле или увеличить размер счета так, чтобы минимальное вознаграждение не взималось.

Если комиссия 295 Р в месяц, а счет - 30 000 Р , то за год вы потеряете 12% счёта

Еще можно торговать как бог, заработать 100% годовых и не беспокоиться о комиссиях, но фантастика в соседнем отделе.

Депозитарные услуги и плата за хранение бумаг. Депозитарий может брать комиссию, если в конце торгового дня или по итогам месяца у вас меняется количество ценных бумаг. При небольших сделках комиссия депозитария может в разы превысить брокерскую. Начинающим инвесторам лучше выбирать брокера, у которого отдельная комиссия за депозитарные услуги отсутствует.

Плата за программное обеспечение. За использование веб-версии QUIK , приложений для Андроида и Айфона может быть предусмотрена абонентская плата.

Ввод и вывод средств. Безналичный ввод и вывод рублей большинство брокеров делают бесплатно или с символической комиссией - например, 10 рублей. Вы не заметите комиссий, если захотите пополнить брокерский счет или забрать с него деньги.

С валютой сложнее: вывод на счет в том же банке, который предоставляет вам брокерские услуги, может быть бесплатным или с небольшой комиссией, например, 0,15% от суммы. А вот перевод от брокера во внешний банк может удерживаться повышенная комиссия. Если вы собираетесь конвертировать валюту на бирже и выводить ее на банковский счет, то нужно обязательно смотреть тарифы на внешние валютные переводы.

Дополнительные комиссии. Брокер может брать плату за различные дополнительные услуги, например предъявление ценных бумаг к оферте и участие в первичном размещении бумаг. Если планируете часто пользоваться такими услугами, обратите внимание на комиссии за них.

Если вы захотите получить от брокера отчет о сделках на бумаге и с печатями, это тоже может стоить денег. Но это редко требуется и стоит недорого.

Как выбирать

Чем проще, тем лучше

Если на первом этапе вам трудно понять, чего конкретно вы хотите от брокера, - выбирайте простоту. Брокер с простыми тарифами позволит вам даже с небольшими деньгами осмотреться и получить практический опыт работы на бирже.

Инвестиции на бирже похожи на предпринимательство. Нужно с чего-то начать, а затем день за днем работать над постепенным улучшением результата.

Ищите новые идеи, адаптируйтесь к изменениям в экономике, законодательстве, на рынке. Брокер лишь часть этого процесса, ваш инструмент. Если не сработаетесь с одним, найдете другого.

Брокер - это не навсегда. Не сработаетесь - найдете другого

Не гонитесь за самой низкой комиссией по сделкам, ведь вы еще не знаете, сколько сделок и какого объема будете совершать. Вместо этого обращайте внимание на обязательные платежи. Со временем вы поймете, как комиссия влияет на ваш результат, и при необходимости сможете найти брокера с более подходящими условиями.

Не стесняйтесь обратиться в поддержку и задать вопрос. Вы сможете не только найти подтверждение прочитанному в тарифах, но и узнаете дополнительные нюансы. А также сможете оценить скорость реакции на ваш запрос.

Брокер отвечает на уточняющие вопросы о тарифах: ответы подробные и понятные

Не пытайтесь объять необъятное. Не имея опыта, выбрать идеального брокера с первого раза всё равно не получится. Не переживайте, если в первый год вы слегка переплатите за брокерское обслуживание, - считайте это платой за приобретенные знания и практические навыки.

А еще можно открыть брокерские счета сразу в нескольких компаниях. Но если будете открывать ИИС, помните: ИИС, в отличие от брокерского счета, может быть только один.

Шпаргалка

Важное

Чем проще, тем лучше. Если на первом этапе вам трудно понять, чего вы хотите от брокера, - выбирайте простоту. Брокер - это не навсегда.

Не гонитесь за низкой комиссией. Вы еще не знаете, сколько сделок и какого объема будете совершать. Лучше обращайте внимание на обязательные платежи. Со временем вы поймете, как комиссия влияет на результат, и при необходимости сможете найти брокера с более подходящими условиями.

Полный комплект программ - не стандарт. Мы привыкли, что у всех сервисов есть навороченные сайты и приложения для любых экранов: хоть планшетов, хоть смарт-часов. Но с брокерами это не всегда так. Проверьте, чтобы у брокера был терминал для нужной вам платформы. Или вы сами должны быть готовы подстроиться под программы брокера.

Задавайте вопросы поддержке. Вы не только сможете найти подтверждение прочитанному в тарифах, но и узнаете дополнительные нюансы. А также сможете оценить скорость реакции на ваш запрос.

Как выбрать брокера и не пожалеть

- На первом этапе выбирайте простоту, особенно если вам пока трудно понять, чего вы хотите от брокера.

- Проверьте, есть ли у брокера лицензия ЦБ.

- Не гонитесь за низкой комиссией.

- Проверьте, чтобы у брокера был терминал для нужной вам платформы.

- Не бойтесь задавать вопросы поддержке.

Приветствую вас, начинающие инвесторы! Уверен, что сегодняшний мой обзор порадует многих из вас. Я долго думал, чему посвятить эту статью, и вдруг осознал, что простым частным капиталовкладчикам невозможно попасть на фондовый рынок. В связи с этим все до единой сделки на бирже могут производиться только через профессиональных посредников – брокеров. Именно для тех, кто уже подумывает о том, как выбрать брокера и где лучше открыть брокерский счет, и была написана эта статья. В ней вы найдете важнейшие моменты, на которые необходимо обратить внимание всем новичкам на фондовом рынке: начиная от критериев оценки надежности посреднической компании и заканчивая выбором тарифного плана. Усаживайтесь поудобнее и приготовьтесь наматывать бесценные знания себе на ус!

Критерии выбора брокера

Сегодня найти брокера не составляет огромного труда – практически все крупные банки выступают в роли посредников и предоставляют физическим лицам доступ к биржевым торгам. К таковым в нашей стране относится и Сбербанк, и ВТБ 24, и Газпромбанк. Обратите внимание на то, что у настоящего посредника обязательно должна быть брокерская лицензия . Проверить наличие таковой вы сможетена сайте Центробанка , где вы сможете скачать список действующих брокеров. Если заинтересовавшая вас компания присутствует в этом перечне, значит все в порядке, и вы можете смело воспользоваться ее услугами.

Учитывая то, что количество брокеров, которые предоставляют частным лицам доступ к фондовому рынку, растет буквально не по дням, а по часам, торговля акциями для начинающих должна начинаться именно с выбора посредника. Поскольку все они, так или иначе, схожи, решить, как выбрать брокера на фондовом рынке, можно при помощи анализа следующих критериев выбора:

- надёжность ;

- тарифный план и размер комиссии;

- удобство и комфорт работы.

Ну а теперь, давайте поговорим о каждом из них детальнее.

Надёжность компании

Сразу хочу начать ваше обучение брокерскому делу с того, что критерий надежности является довольно субъективным показателем. Даже самые крупные компании далеко не всегда могут быть надежными. Тем не менее, лично я считаю, что крупнейшие фирмы, лидеры рынка, могут называться надежными. Чтобы оценить величину брокерской компании, достаточно взглянуть на количество ее клиентов и оборот транзакций на бирже. Выбирать я советую из списка фирм, которые входят в топ брокеров.

Тарифы и комиссии

Комиссии брокеров – это один из важнейших аспектов, на который следует обращать внимание долгосрочным инвесторам. Так, ежегодная комиссия в размере 1% за 10 лет снизит доходность ваших вкладов на целых 10%. Чаще всего клиентам предлагают выбрать несколько вариантов тарифных планов с разными условиями, которые зависят от объемов сделок, стиля проведения торгов и биржевого сектора. Комиссия может составлять фиксированную сумму, а может взиматься в виде процента от размера сделки. Чем большим будет этот размер, тем меньший процент вы будете платить.

Существуют тарифы, по которым клиенты платят оговоренную договором сумму ежемесячно, вне зависимости о того, проводились ли какие-то операции или нет. Такой вариант может быть выгоден для тех, кто совершает объемные торги, поскольку дешевле платить фиксированные суммы, нежели проценты от совершенной сделки.

Выбирая посредника, обязательно выясните :

Все комиссии за обслуживание

- Какими будут ваши расходы на депозитарий ;

- Нужно ли вам будет делать ежемесячную или ежегодную абонплату ;

- Какова ставка на использование заемных средств (кредитного плеча);

- Величина комиссии при покупке/продаже акций .

Какова сумма минимального депозита

Какие условия предоставляет брокер для ввода и вывода денег по вашему счету

- Количество способов пополнений и их комиссии;

- % при банковском переводе;

- Сроки поступления;

- Надо ли вам будет платить налог с продажи акций, и в каком виде будет отправляться клиентская информация в налоговую службу.

Для удобства сравнения предлагаю вам изучить пример комиссий компании Финам :

Хочу отметить еще и то, что перед тем как открыть брокерский счет в приглянувшейся вам фирме, не поленитесь прочесть полное описание тарифа , в котором могут быть скрыты дополнительные комиссии. Так вас вполне могут попросить раскошелиться, например, за обслуживание счета при малой активности торговли на нем.

Удобство и комфорт

Личный опыт

Что касается меня, то мой опыт начался с того, что я категорически

отказался от работы с российской биржей акций. Это связано с тем, что данный рынок относится к числу развивающихся, а потому гораздо более нестабилен, нежели его собратья из США или Европы. В связи с моим игнорированием отечественной биржи, поиски привели меня к брокеру just2trade

. Сразу хочу сказать, что данный посредник является дочерним предприятием Финама, и зарегистрирован в оффшоре на Кипре. Чтобы начать торговать, необходимо наличие минимальной суммы в размере 200 долларов

. За каждую закрытую сделку приходится платить комиссию около 3,5 долларов. За использование кредитных средств Финам брокер снимает по 0,014%

ежедневно. Что касается страхования

счета, то на бумагах сумма возмещения составляет 50 000 долларов

.

Пожалуй, единственным фактором надежности этой компании можно считать ее принадлежность к Финаму, который, в свою очередь, входит в топ 5 рейтинга брокеров фондового рынка Российской Федерации.

Открыть брокерский счет

Итоги

В этом обзоре я решил не делать каких-либо рекомендаций и не советовать вам конкретного брокера на рынке ценных бумаг. Такое решение было принято мной по одной простой причине – я не хотел, чтобы мой обзор носил рекламный характер. Я постарался быть максимально объективным , поделился собственным опытом, и очень хочу, чтобы вы приняли собственное решение относительно того, какого посредника выбрать для себя. Воспользовавшись всеми вышеуказанными критериями, изучив отзывы о брокерских компаниях, вы с легкостью выявите лидера среди фирм на том или другом рынке. Будьте внимательны и осмотрительны в своем выборе . Удачных и выгодных вам сделок, и до скорых встреч!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter . Спасибо за то, что помогаете моему блогу становиться лучше!

Итак, вы решили инвестировать на фондовом рынке. Но простому частному инвестору туда путь закрыт. Совершать сделки на бирже можно только через профессионального посредника — брокера. Специально для тех, кто задался вопросом, как выбрать брокера, я написал эту статью, в которой постарался описать процесс выбора как можно подробнее, чтобы все было понятно даже новичку. В статье вы найдете основные моменты, на которые надо обращать внимание: как оценить надежность брокерской компании, как выбрать тарифный план, где найти скрытые комиссии и как собственно открыть счет.

Найти брокера сегодня очень легко — большинство крупных банков являются брокерами и дают доступ к торгам на биржу физическим лицам. Это Сбербанк, ВТБ 24, Газпромбанк, Альфа Банк, Промсвязьбанк и другие. Настоящий брокер должен иметь соответствующую лицензию на осуществление брокерской деятельности. Поэтому начните свой выбор с проверки наличие лицензии у компании. Для этого на сайте Центрального банка зайдите в раздел Рынок ценных бумаг и товарный рынок и скачайте список брокеров.

Если интересующая вас компания есть в списке, значит все в порядке.

Если интересующая вас компания есть в списке, значит все в порядке.

На бирже есть несколько рынков: валютный, фондовый и срочный. На какой рынок имеет доступ тот или иной брокер можно узнать на официальном сайте московской биржи в разделе Участники торгов .

Еще один список есть на сайте Investfunds .

Выбор брокера

Сегодня количество биржевых посредников, дающих доступ частным лицам на фондовый рынок, велико. Во многом они схожи друг с другом, основные отличия — это надежность и тарифы. При выборе брокера я рекомендую оценивать его по следующим пунктам:

- надежность

- тарифные планы и комиссии

- удобство работы

- отзывы

Для спекулянтов еще будут важны такие параметры как список маржинальных бумаг и стоимость плеча, но здесь мы их касаться не будем.

Надежность — показатель субъективный. Даже крупная компания не обязательно будет надежной. Но я считаю, что крупнейшие компании, которые являются лидерами рынка, можно отнести к надежным. Чтобы оценить, насколько брокерская фирма является крупной, посмотрите на ее оборот торговых операций на бирже и количество клиентов. Выбирайте лучше из компаний, входящих в ТОП-20. Проанализировать эти данные можно на сайте Московской биржи в разделе Ведущие операторы .

Второй рейтинг — по числу клиентов. При том, что у Сбербанка общее количество зарегистрированных клиентов 182 тыс. человек, активными (то есть совершившими за прошедший месяц хотя бы одну сделку) является всего 10 тысяч. У ВТБ 24 зарегистрировано еще больше — 221 тысяча (видимо эхо «народного» IPO), активных тоже около 10 тысяч.

Тарифы и комиссии

Брокерские комиссии — очень важный аспект для долгосрочного инвестора. Например, ежегодная комиссия в 1% за 10 лет снизит доходность ваших инвестиций на 10%. Поэтому чем ниже комиссии, тем лучше. Обычно клиенту предлагается на выбор сразу несколько тарифных планов с различными условиями в зависимости от объема сделок, стиля торговли и сектора на бирже (фондовый, срочный или валютный рынок). Комиссия выражается в рублях или в процентах от объема сделки. Чем больше объемы ваших торгов, тем ниже процент, который вы платите. На каких-то тарифах клиент платит определенную сумму в месяц вне зависимости от объема проведенных операций. Это выгодно для тех, кто торгует очень большими объемами, так как в этом случае дешевле платить фиксированную сумму, чем процент от сделки.

Обычно цифры, которые указаны в тарифах — маркетинговый ход. Они могут быть низкими, но есть еще и другие расходы. Помимо процентов за сделки брокер может взимать с клиентов дополнительные платы — за услуги депозитария, за торговые терминалы, за ввод/вывод денег и так далее. Поэтому в реальности расходы больше, чем кажется на первый взгляд. Для маленьких сумм до 50 тысяч такие платы могут быть очень чувствительными.

Для наглядности я приведу тарифные планы самых популярных брокеров, больше всего подходящих для покупки акций и облигаций (*актуальны на июль 2015 года). Тарифы на срочном и валютном рынке рассматривать не будем.

| Тариф | Оборот, руб. в день | Комиссия, % |

|---|---|---|

| Активный | от 0 до 50 тыс. руб. | 0,165 |

| от 50 до 500 тыс. руб. | 0,125 |

|

| от 500 тыс. до 1 млн. руб. | 0,075 |

|

| от 1 до 5 млн. руб. | 0,045 |

|

| от 5 до 10 млн. руб. | 0,035 |

|

| от 10 до 50 млн. руб. | 0,03 |

|

| от 50 до 100 млн руб. | 0,012 |

|

| от 100 млн руб. | 0,006 |

Открыть брокерский счет в Сбербанке можно с любой суммой. Плата за услуги депозитария — 149 рублей в месяц при наличии сделок. Есть особая комиссия за хранение ETF — 10 рублей в день (отменена с 01.04.2016). Раньше требовалось приобретать USB ключ для торговли через QUIK, но недавно появилась альтернатива в виде логина и пароля с смс авторизацией. Торговый терминал — QUIK, отсутствует web версия QUIK, зато есть iQUIK для iPhone и iPad.

В Открытии брокерский счет тоже можно открыть с любой суммой. Терминал — QUIK. Есть «Универсальный» тариф, где процент единый для всех сделок, и еще два тарифа для тех, кто совершает крупные сделки большими объемами 100 и 500 тысяч. Причем, если сделка будет меньше указанной суммы, брокер возьмет не процент, а фиксированную сумму в рублях. Есть комиссия на вывод средств 10 рублей и минимальное вознаграждение брокера — 295 руб. в месяц (берется, если стоимость портфеля менее 50 тыс. и уплаченные комиссии меньше минимального вознаграждения). Для тарифа Инвестор+ 590 рублей. Услуги депозитария бесплатны.

| Тариф | Оборот, руб. за день | Комиссия,% |

|---|---|---|

| Инвестор стандарт | Любой | 0,0413% |

| Профессиональный стандарт | до 1 000 000 | 0,0472% |

| от 1 000 000 до 5 000 000 | 0,0295% | |

| от 5 000 000 до 10 000 000 | 0,0260% | |

| свыше 10 000 000 | 0,0212% | |

| Универсальный | До 300 000 включительно | 0,09% |

| От 300 000,01 до 1 000 000 вкл. | 0,04% | |

| От 1 000 000,01 до 10 000 000 вкл. | 0,029% | |

| Свыше 10 000 000 | 0,023% |

Для открытия счета в ВТБ 24 потребуется минимум 100 000 рублей. Для начинающего инвестора хорошо подойдет тариф «Инвестор стандарт», для более крупных сумм — «Профессиональный стандарт». Услуги депозитария 150 руб/месяц при наличии сделок. Торговые терминалы — QUIK и Onlinebroker предоставляются бесплатно, а за мобильные для iOS и Android придется заплатить.

| Тариф | Оборот за сессию, руб. | Комиссия, % |

|---|---|---|

| Дневной | до 1 000 000 | 0,0354 |

| свыше 1 000 000 до 5 000 000 | 0,0295 | |

| свыше 5 000 000 до 10 000 000 | 0,0236 | |

| свыше 10 000 000 до 20 000 000 | 0,0177 | |

| свыше 20 000 000 до 50 000 000 | 0,01534 | |

| 0,0118 | ||

| свыше 100 000 000 | 0,00944 | |

| Фиксированный | до 10 000 000 | 0,0295 |

| свыше 10 000 000 до 50 000 000 | 0,0177 | |

| свыше 50 000 000 до 100 000 000 | 0,0118 | |

| свыше 100 000 000 | 0,00944 | |

| VIP | Любой | 0,1534 |

Минимальная сумма для открытия счета в Финаме 30 000 рублей. Для инвесторов, имеющих небольшую сумму, подойдет тариф «Дневной», но учтите, что минимальная комиссия за одну сделку 41,3 рубля. Для крупных сумм есть тариф «Фиксированный», по нему платится 3 540 в месяц плюс проценты с оборота. Для тарифа VIP требуется, чтобы сумма активов на счете была не менее 500 000. Обслуживание брокерского счета стоит 177 рублей в месяц плюс еще столько же за обслуживание счета депо, если были операции. Большой выбор бесплатных торговых терминалов — Transaq, Finam Trade, Quik, webQuik и другие, часть из которых платна.

| Тариф | Оборот за день, руб. | Комиссия, % |

|---|---|---|

| Профессиональный | До 100 000 | 0,0531 |

| От 100 000 до 300 000 | 0,0413 | |

| От 300 000 до 1 000 000 | 0,0354 | |

| От 1 000 000 до 5 000 000 | 0,0295 |

|

| От 5 000 000 до 15 000 000 | 0,0236 | |

| От 15 000 000 | 0,0177 | |

| БКС-Старт | До 1 000 000 | 0,0354 |

| От 1 000 000 до 5 000 000 | 0,0295 | |

| От 5 000 000 до 15 000 000 | 0,0236 | |

| Свыше 15 000 000 | 0,0177 |

Чтобы открыть счет в БКС, сумма должна быть не менее 50 тысяч. Минимальная комиссия по тарифу «Профессиональный» 35,4 рубля в день и не менее 177 рублей в месяц. По тарифу «Старт» — 35,4 рубля в день, но не менее 354 руб/месяц. Обслуживание счета депо — 177 руб/месяц при наличии операций. Плата за QUIK и webQUIK 300 руб/месяц (если на счете в конце месяца больше 30 тыс. — бесплатно), но уменьшается на величину уплаченных комиссий. Если у вас счет открыт больше 6 месяцев, а сумма активов менее 100 тыс., с вас будут списывать по 200 рублей в месяц независимо от наличия операций, но плата уменьшается на величину других вознаграждений (за депозитарий, ПО и другие издержки).

Сумма депозита для открытия счета 30 000 рублей. Минимальный процент по тарифу «Любимый» 0,06%, но не меньше 50 рублей за торговую сессию при наличии хотя бы одной сделки. Проценты указаны с учетом вознаграждения бирже. Комиссия за обслуживание и ведение счета — 300 руб/мес взимается, если сумма активов на счете в конце месяца менее 50 000 или суммарная комиссия брокеру за месяц меньше 300 рублей (доплачивается разница). Торговые терминалы SmartTrade, SmartX, мобильные торговые терминалы iSmart, PocketTrade, web кабинет. Есть плата на ввод и вывод средств 0,1% от суммы. Обслуживание счета депо — зависит от выбранного тарифа, абонентская плата от 0 до 300 рублей в месяц плюс комиссия за хранение ценных бумаг от 0,005% до 0,025% от стоимости портфеля.

Открыть брокерский счет в Альфа-Директ можно с любой суммой. Для небольших сумм хорошо подойдет тариф «Оптимальный» с комиссией 0,03%. Услуги депозитария стоят 0,06% в месяц от рыночной стоимости ценных бумаг. Торговый терминал Альфа-Директ и QUIK (последний вроде платный). Есть Token для хранения секретных ключей стоимостью 470 рублей, но их можно записать на свою флешку.

| Тариф | Оборот за торговый день (руб.) | Комиссия, % |

|---|---|---|

| PSB ДЕНЬ | до 1 000 000,00 | 0.05 |

| от 1 000 000,01 до 5 000 000,00 | 0.04 | |

| от 5 000 000,01 до 10 000 000,00 | 0.03 | |

| от 10 000 000,01 до 20 000 000,00 | 0.025 | |

| от 20 000 000,01 до 100 000 000,00 | 0.02 | |

| свыше 100 000 000,01 | 0.01 |

Минимальной суммы для открытия брокерского счета в Промсвязьбанке нет. У ПСБ всего 3 тарифных плана. Для инвестора, который совершает сделки изредка, больше всего подходит тариф PSB День. Максимальная комиссия 0,05% от оборота за день. Абонентской платы или минимального вознаграждения брокера нет. Депозитарное обслуживание бесплатное. За торговые терминалы QUIK, webQUIK и webQUIK Mobile тоже платить не надо. Ввод/вывод средств без комиссий.

Внимание: я не слежу за изменениями в тарифных планах брокеров, информация по тарифам актуальна на конец июля 2015 года. На момент чтения вами этой статьи они могли поменяться, уточняйте условия на сайте брокера.

Важные моменты

На сайте указываются не все условия, поэтому обязательно читайте полное описание тарифов, так как там могут скрываться дополнительные комиссии — за ведение счета депо, за торговые программы, ввод/вывод средств, предъявление облигаций к оферте и так далее… Например раньше в Сбербанке для торговли через Интернет нужно было приобретать USB key стоимостью 1900 рублей, и только полгода назад сделали альтернативу в виде логина и пароля. Еще один новый «сюрприз» от Сбербанка — комиссия за учет и хранение паев инвестиционных фондов 10 рублей в день. Эти вещи на сайте не указаны, их можно найти только в документах. Обязательно ознакомьтесь с регламентом брокерского обслуживания, там регламентируются все отношения между брокером и клиентами.

Еще один момент — помимо брокерской комиссии клиент еще платит вознаграждение бирже 0,01%, обычно это на сайте не пишут, то есть приплюсовывайте еще одну сотую сами.

В итоге, если сложить все расходы — за торговлю, за услуги депозитария, за обслуживание счета, за перевод средств и так далее, то может получиться, что суммарная комиссия будет очень нехилой. Брокеры живут за счет комиссий и всевозможных «вознаграждений», поэтому стремятся к тому, чтобы клиент платил как можно больше. Так что будьте внимательны.

Удобство работы

Удобство — это в первую очередь ваши время и нервы. И то и другое дорого, поэтому, когда делаете выбор, оценивайте работу с вашим будущим брокером по следующим пунктам:

- торговые терминалы

- способы подачи заявок

- грамотная техподдержка

- информационная поддержка и рыночная аналитика

- наличие личного кабинета инвестора на сайте

- простое отслеживание текущего состояния портфеля и сделок

- возможность ведения документооборота удаленно

- условия и способы ввода/вывода денег

Для меня удобство работы выражается в отсутствии необходимости часто посещать офис. Торговля акциями, как и большинство операций происходит удаленно через Интернет. Почти все брокеры для торговли предоставляют торговый терминал Quik, некоторые дают возможность торговать через другие программы, например webQuik (web версия), Transaq, SmartTrade и другие. Еще можно подавать заявки по телефону, если интернет отсутствует, но у некоторых контор эта услуга платная.

При выборе обращайте внимание, какими способами можно переводить деньги на брокерский счет и выводить их оттуда. Узнайте, есть ли возможность открыть бесплатную банковскую карту и перечислять деньги с нее без комиссий.

Плюсом будет наличие личного кабинета клиента на сайте, он дает возможность легко следить за своим портфелем и сделками, производить операции со счетами, получать отчеты, работать с документами, добавлять/убирать дополнительные опции и прочее. Хорошая аналитика и качественная техподдержка тоже имеют значение.

Прежде чем решить, какого брокера выбрать для торговли на фондовом рынке, важно выяснить основные аспекты деятельности и критерии качества услуг. Брокер это организация, осуществляющая финансовую деятельность по действующей лицензии. Функции брокера может исполнять дочерняя фирма банка, отдельная организация коммерческой направленности или представитель финансовой группы инвесторов. Для трейдеров брокер это доверенное лицо, при посредничестве которого проводятся валютные обмены, заключаются контракты и покупаются акции.

Чтобы выбрать хорошего брокера важно понимать, какие функции на него возлагаются, и за что он несет ответственность. К типовой деятельности брокеров относятся такие услуги:

Чтобы выбрать хорошего брокера важно понимать, какие функции на него возлагаются, и за что он несет ответственность. К типовой деятельности брокеров относятся такие услуги:

- учет имущества и финансов клиента;

- регистрация на биржах инвестора и сделок с его участием;

- предоставление информации о состоянии торгов;

- выполнение распоряжений по купле-продаже;

- проведение расчетов по выполненным сделкам;

- предоставление отчетов о совершенных операциях.

Также в обязанности представителя входит выдача клиенту справок о цене купленных бумаг, финансовом состоянии и налоговых отчислениях. Кроме посредничества в торговле, брокер выступает налоговым агентом и заботится о своевременности и корректности уплаты налогов.

Какого брокера выбрать

Между брокерами и платформами форекс есть принципиальная разница. Чтобы выбрать хорошего брокера следует обратить внимание на наличие у него лицензии. Финансовый представитель выступает доверенным лицом, а не ограничивается предоставлением доступа к трейдингу.

Поставщик услуги должен иметь официальную лицензию на деятельность. Благодаря этому в случае его банкротства средства клиентов переводятся другой организации без потерь.

Раздумывая, какого брокера выбрать для торговли на фондовом рынке, важно учесть что стандартного наличия международной или иностранной лицензии недостаточно. Для безопасности инвестора лицензия предоставляется местной контролирующей организацией.

Лицензия на деятельность

Специализированная организация должна получить государственную лицензию на брокерскую, дилерскую и депозитарную деятельность, чтобы предоставлять услуги торговли ценными бумагами. В России за лицензирование отвечает отдельное подразделение - служба банка России по финансовым рынкам. Если компания прошла регистрацию до 2013, лицензия выдавалась ФСФР и имеет такую же юридическую силу.

Лицензии от банка России или ФСФР это гарантия безопасности финансов инвестора. Иностранные надзорные органы, в том числе всемирно признанные американские CFTC, NFA и FSA, также удостоверяют надежность организации. Но в случае возникновения проблем придется обращаться за возмещением в суд страны, выдавшей лицензию, а с выводом денег всегда будут сложности. Поэтому проще довериться аккредитованным в России организациям.

Членство в Национальной ассоциации участников фондового рынка

В 1994 году была основана Профессиональная ассоциация участников фондового рынка, спустя год переименованная в национальную. С 2013 полноправно осуществляется организационное саморегулирование управляющих компаний. В ассоциации по состоянию на 2017 год состоит 255 участников, среди которых представители банков Тинькофф и ВТБ Капитал, Газпром инвестхолдинг, QBF и Русский Стандарт. При решении, какого брокера выбрать для торговли на фондовом рынке, лучше предпочесть представителей этой ассоциации.

Рейтинг надежности

С необходимостью наличия лицензии на деятельность и важностью вхождения в организационный состав управляющих компаний все понятно. Но выбрать хорошего брокера с минимальным риском банкротства помогут и дополнительные параметры. Одним из них является рейтинг надежности, составляемый авторитетными агентствами Fitch и S&P.

Кредитный рейтинг показывает, как обстоят дела у организации с финансами. Хорошим значением является рейтинг A, который имеет несколько градаций от наивысшего AAA до A-. Значения с маркировкой B в разных вариациях говорят о возможности спекулятивной деятельности компании и опасности вложений. Значения C и D говорят о плачевном состоянии и скором дефолте.

Рынки и инструменты

Список бирж и работающих с ними компаний удобно посмотреть на сервисе Гугл-финансы. Основным инструментом надежного инвестирования является торговля акциями, тогда как валютный трейдинг считается более рискованной операцией. Основным рынком в России является Московская биржа для отечественных компаний и NYSE для зарубежных корпораций.

Для справки

Ознакомиться со списком брокеров и предоставлением им доступа на отдельно взятый рынок (срочный, фондовый и валютный) можно на сайте ММВБ в разделе .

Как определить опыт работы брокера

Опыт брокера оказывает прямое влияние на качество его услуг. При работе организации появляются новые торговые программы, обучающие материалы, аналитические характеристики и много других важных улучшений. Самый простой способ выбрать хорошего брокера, определив его опыт – посмотреть историю компании. Также лицензия ФСФР подразумевает, что организация профессионально проводит активные дилерские операции не менее 5 лет.

Количество трейдеров и инвесторов на современном рынке

В России насчитывается более полутора тысяч лицензированных трейдеров, примерно 500 из которых ориентировано на рынок акций. Ведущие банки открывают дочернюю фирму для предоставления услуг инвестирования, поскольку законом им запрещено проводить операции через основную организацию. Решать какого брокера выбрать для торговли на фондовом рынке предстоит клиенту, но оптимальным считается довериться наиболее крупным организациям.

Стоимость услуг: тарифы и комиссии

Тарифы на услуги у разных организаций существенно отличаются. Уточнить конкретные суммы можно на сайте, что поможет выбрать хорошего брокера и выгодно проводить трейдинг или инвестирование. Также можно сразу выяснить стоимость прохождения обучения и подключения дополнительных торговых платформ, поскольку эти услуги зачастую платны.

Основные составляющие комиссии брокера – процент с каждой сделки, минимальная абонентская плата и депозитарные платежи.

Процент комиссии со сделок составляет 0,01-0,1%, что для инвестора выгодно и не мешает работе. Расходы при малых суммах несет в себе минимальный абонентский платеж, например 99 рублей со сделки или 250 рублей в месяц. Все ценные бумаги хранятся в отдельном депозитарии, поэтому брокеры включают эти услуги в абонентский платеж, однако иногда плата за хранение высока. Поэтому важно сразу уточнить условия обслуживания и решить, допустимы ли такие выплаты.

Удобство работы с брокером

Основным условием комфортной работы, кроме выгодных комиссионных и абонентских тарифов, является удобство функционала и организационной деятельности. Можно выделить основные критерии, по которым выбирается хороший брокер с удобными услугами:

Основным условием комфортной работы, кроме выгодных комиссионных и абонентских тарифов, является удобство функционала и организационной деятельности. Можно выделить основные критерии, по которым выбирается хороший брокер с удобными услугами:

- доступность офисов;

- функционал;

- удобство регистрации;

- квалификация техподдержки;

- программное обеспечение;

- информационные услуги.

Прежде чем решить какого брокера выбрать для торговли на фондовом рынке, желательно учитывать вероятность физического посещения офиса или представительства. Этот фактор частично компенсируется полнотой онлайн режима для решения текущих вопросов и удаленного документооборота.

Удобство открытия счета это очевидный параметр, на который новый пользователь обращает внимания. Но также важно выяснить качество технической поддержки до возникновения серьезных сложностей. Чем больше предоставляется инструментов – тем проще работать. То же касается и наличия обучающих материалов, аналитики и консультаций.

Для справки

Основной инвестиционной платформой российских брокеров является система «QUIK», а вот торговые программы отличаются.

Заключение

При оценке, какого брокера выбрать для торговли на фондовом рынке, учитываются 4 принципа. Это простота, оптимальная комиссия, нетребовательность к ПО и удобство техподдержки.

На первых этапах важно выбрать понятные условия трейдинга. При небольших операциях обязательные платежи существеннее комиссии, поэтому на ней не стоит заострять внимание. Программы брокера содержат минимально необходимый функционал, большего требовать в этой сфере нецелесообразно. При возникновении сложностей и вопросов лучше уточнять аспекты работы в техподдержке, чем гадать.

С радостью отвечу на все вопросы в комментариях к статье.